تاریخ به روز رسانی:

۱۴۰۴/۷/۱۳بازار فارکس جایی است که معاملهگران، ارزهای جهانی را در برابر هم خرید و فروش میکنند و از تغییرات قیمتی آنها سود میبرند. در این بازار دوطرفه، میتوان هم از افزایش قیمتها سود گرفت و هم از کاهش آنها. اما برای انجام یک معامله موفق، باید با سازوکار سفارشگذاری، مفاهیم حجم، اهرم، مارجین و مدیریت ریسک آشنا بود. در ادامه به چگونگی معامله در فارکس میپردازیم.

برای معامله در فارکس لازم است مراحل مشخصی را به ترتیب انجام دهید. مراحل انجام معامله در فارکس عبارتند از:

انتخاب یک بروکر معتبر اولین و مهمترین قدم برای شروع ترید است، زیرا امنیت سرمایه، کیفیت اجرای معاملات و حتی سودآوری شما مستقیما به آن وابسته است؛ یک بروکر معتبر باید دارای رگولاتوری قابلاعتماد، سابقه شفاف، پشتیبانی پاسخگو، اسپرد و کمیسیون منطقی، سرعت اجرای بالا و روشهای واریز و برداشت امن باشد تا بتوانید با خیال آسوده و بدون ریسکهای پنهان وارد بازارهای مالی شوید.

افتتاح حساب معاملاتی مرحلهای است که به شما امکان ورود عملی به بازار را میدهد و شامل انتخاب نوع حساب (دمو برای تمرین یا واقعی برای معامله با سرمایه شخصی)، ثبت اطلاعات هویتی، تایید مدارک و تعیین ارز پایه حساب میشود؛ در این مرحله باید نوع حساب را متناسب با سطح تجربه، میزان سرمایه و استراتژی معاملاتی خود انتخاب کنید تا شرایط معاملاتی مانند لوریج، اسپرد و حداقل حجم معاملات با اهداف شما همخوانی داشته باشد.

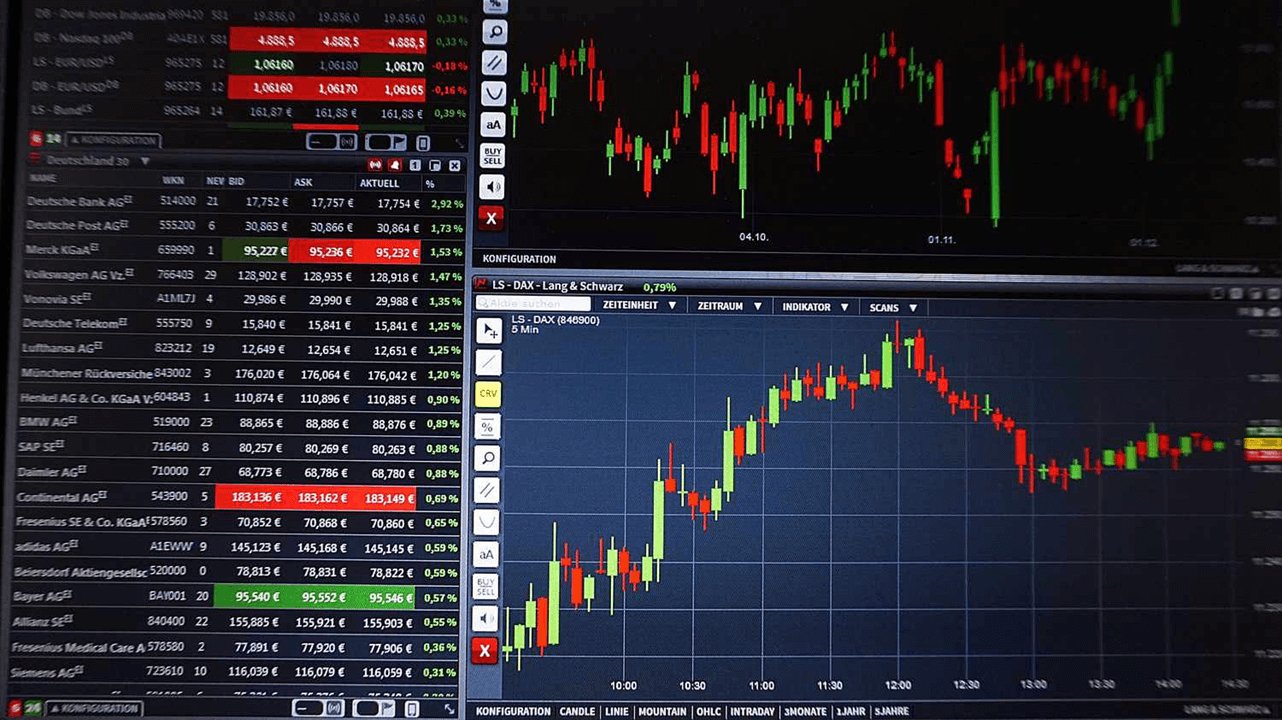

پس از افتتاح حساب در یک بروکر معتبر باید یک پلتفرم معاملاتی مانند متاتریدر نصب کنید، چرا که تمام تحلیلها و سفارشهای شما از طریق این نرمافزار انجام میشود؛ پس از دانلود پلتفرمی مانند متاتریدر، باید با بخشهایی مثل نمودار قیمت، تایمفریمها، اندیکاتورها، ثبت سفارش خرید و فروش، مدیریت معاملات باز و تنظیم حد ضرر و حد سود آشنا شوید تا بتوانید بدون خطای اجرایی و با سرعت بالا تصمیمات معاملاتی خود را پیادهسازی کنید.

در فارکس همیشه دو ارز در برابر هم معامله میشوند، به این ترکیب جفت ارز (Currency Pair) گفته میشود. مثلا در EUR/USD، ارز اول (EUR) ارز پایه و ارز دوم (USD) ارز متقابل است. اگر قیمت این جفتارز از 1.0800 به 1.0850 برسد، یعنی یورو در برابر دلار تقویت شده است. در هر لحظه، دو قیمت وجود دارد:

تفاوت میان این دو قیمت، اسپرد نام دارد و در واقع کارمزد بروکر است.

تعیین حجم معامله بر اساس مدیریت سرمایه به این معنا است که مقدار لات یا حجم پوزیشن را طوری انتخاب کنید که در صورت فعال شدن حد ضرر، بیش از درصد مشخصی از سرمایه شما (معمولا ۱ تا ۲ درصد) در معرض ریسک قرار نگیرد؛ این کار باعث میشود حتی در صورت چند معامله ناموفق متوالی، حساب معاملاتی حفظ شود و فشار روانی تصمیمگیری کاهش پیدا کند.

در بازار فارکس، امکان معامله از هر دو جهت بازار وجود دارد. به این معنا که هم در زمان رشد قیمتها و هم هنگام کاهش آنها میتوانید سود کسب کنید. زمانی که انتظار دارید قیمت افزایش پیدا کند، یک پوزیشن خرید (Buy یا Long) باز میکنید. برعکس، اگر پیشبینی میکنید قیمت کاهش یابد، اقدام به پوزیشن فروش (Sell یا Short) مینمایید. برای مثال، اگر تصور میکنید ارزش یورو در برابر دلار آمریکا افزایش خواهد یافت، جفتارز EUR/USD را میخرید (Buy)؛ اما اگر انتظار دارید نرخ این جفتارز کاهش پیدا کند، آن را میفروشید (Sell). این ویژگی انعطافپذیر فارکس باعث میشود معاملهگران بتوانند در هر شرایطی از نوسانات بازار سود ببرند.

مشخص کردن جهت معامله یعنی تصمیمگیری آگاهانه بین خرید (Buy) یا فروش (Sell) بر اساس تحلیل تکنیکال، فاندامنتال یا ترکیبی از هر دو؛ در این مرحله باید روند بازار، سطوح مهم قیمتی و تاییدیههای ورود را بررسی کنید تا معامله شما همجهت با ساختار بازار باشد و احتمال موفقیت افزایش یابد.

هیچ استراتژی بدون مدیریت ریسک دوام ندارد. سه روش اصلی کنترل ریسک عبارتند از:

توصیه میشود در هر معامله حداکثر ۲ تا ۳ درصد از سرمایه کل خود را در معرض ریسک قرار دهید. همچنین نسبت سود به ضرر (Risk/Reward) بهتر است حداقل ۱ به ۲ باشد.

هر معامله در بازار فارکس در نهایت یا با سود بسته میشود یا با ضرر؛ اما آنچه اهمیت دارد، تحلیل و یادگیری از نتیجه هر معامله است. پس از بستن هر موقعیت، بهتر است جزئیات آن را در ژورنال معاملاتی خود ثبت کنید. در این دفتر میتوانید مواردی مانند دلیل ورود به معامله، زمان خروج، شرایط بازار، احساسات و تصمیمات هنگام معامله و نتیجه نهایی را یادداشت کنید. این کار به شما کمک میکند تا در آینده اشتباهات گذشته را تکرار نکنید، الگوهای رفتاری خود را شناسایی کرده و بر اساس تجربههای واقعی، استراتژی معاملاتیتان را بهبود دهید. در واقع، ژورنال معاملاتی ابزاری ضروری برای رشد مستمر و حرفهای شدن در مسیر معاملهگری است.

در ادامه به بررسی مجموعهای از نکات مهم و ضروری میپردازیم که هر معاملهگر فارکس باید قبل از ورود به بازار به خوبی با آنها آشنا باشد. این نکات شامل حجم و معامله و اهرمم، مارجین و کال مارجین، انواع سفارش گذاری، نمدیریت ریسک و روانشناسی معاملهگری است.

هر معامله در فارکس با لات (Lot) محاسبه میشود، انواع لات معاملاتی در بازار فارکس شامل:

نوع لات | اندازه معامله | مثال |

استاندارد (1.00) | 100,000 واحد از ارز پایه | حدود 10 دلار به ازای هر پیپ |

مینی (0.10) | 10,000 واحد | حدود 1 دلار به ازای هر پیپ |

میکرو (0.01) | 1,000 واحد | حدود 0.10 دلار به ازای هر پیپ |

برای اینکه نیازی به سرمایه بسیار زیاد نباشد، بروکرها اهرم (Leverage) ارائه میدهند. مثلا با اهرم 1:100، شما میتوانید با 1,000 دلار، معاملهای معادل 100,000 دلار باز کنید. اما توجه کنید که اهرم مانند شمشیر دولبه است، همانقدر که میتواند سود را چند برابر کند، میتواند زیان را هم افزایش دهد.

وقتی معاملهای باز میکنید، بروکر بخشی از سرمایه شما را به عنوان مارجین (Margin) بلوکه میکند. این مقدار تضمین میکند که در صورت حرکت خلاف جهت بازار، زیان تا حدی کنترل شود. اگر موجودی حساب شما به سطح بحرانی برسد، ممکن است با مارجین کال (Margin Call) روبهرو شوید و پوزیشنها بهصورت خودکار بسته شوند تا از ضرر بیشتر جلوگیری شود.

اردر گذاری در فارکس دو نوع اصلی دارد که عبارتند از:

سفارشهای در انتظار به چهار نوع تقسیم میشوند:

۹۰ درصد از افراد تازه وارد در فارکس ضرر میکنند و دلیل اصلی آن، نبود استراتژی مشخص و کنترل احساسات است. روش هایی مثل تعیین حد ضرر، حد سود و تریلینگ استاپ برای جلوگیری از زیانهای سنگین طراحی شدهاند و باید از آن ها به درستی استفاده کرد. در هر معامله، نباید بیش از ۲ تا ۳ درصد از سرمایه کل خود را ریسک کنید.

همچنین نسبت سود به ضرر باید حداقل ۱ به ۲ باشد تا در بلندمدت سودآوری ممکن شود. در کنار دانش و تحلیل، روانشناسی معامله گری نقشی اساسی دارد. احساساتی مانند ترس، طمع و هیجان میتوانند باعث تصمیمهای نادرست شوند. تریدر حرفهای همیشه طبق برنامه عمل میکند، نه بر اساس حس لحظهای که دارند.

بازار فارکس بزرگترین بازار مالی جهان است که در آن معاملهگران با خرید و فروش جفتارزها از نوسانات قیمتی سود میبرند. برای ورود به این بازار، ابتدا باید یک بروکر معتبر انتخاب کرده و حساب معاملاتی (دمو یا واقعی) افتتاح کنید، سپس از طریق پلتفرمهایی مانند متاتریدر، جفتارز مورد نظر را انتخاب و بر اساس تحلیل خود اقدام به خرید (Buy) یا فروش (Sell) نمایید. شناخت مفاهیمی چون حجم معامله (لات)، اهرم (لوریج)، مارجین و انواع سفارشها برای کنترل معاملات ضروری است. همچنین رعایت مدیریت ریسک با استفاده از حد ضرر، حد سود و تریل استاپ، به همراه کنترل احساسات و داشتن ژورنال معاملاتی، از عوامل کلیدی موفقیت در فارکس بهشمار میروند. در نهایت، ترکیب دانش تحلیلی، برنامهریزی دقیق و انضباط روانی، مسیر تبدیل شدن به یک معاملهگر حرفهای و سودآور را هموار میکند.

امتیاز خود به این مطلب را ثبت کنید

دیدگاه شما بعد از تایید در سایت نمایش داده خواهد شد

نظرات حاوی الفاظ رکیک، توهین، شماره تلفن و موبایل، آدرس ایمیل، عقاید سیاسی، نام بردن از مسئولین و امثالهم تایید نمیشود.

هنوز کسی نظری ثبت نکرده!